KelloggにはExperiential Learning Coursesと呼ばれる実習・実践型の授業が多く提供されており、それがKelloggの大きな魅力の一つとなっています。その中でも実在する企業や組織のプロジェクトに従事し、各産業や職種を疑似体験できるLab Coursesが大きな割合を占め、インターンシップに近い体験ができます。なお、Experiential Learning Courses全般については、以下のサイトにまとまっています。

(https://www.kellogg.northwestern.edu/programs/full-time-mba/academics/experiential-learning.aspx)

今回は、私が2022年秋学期に履修したAsset Management Practicumという授業について紹介したいと思います。Kelloggは決してファイナンススクールではなく、一部他校と比較するとファイナンスバックグラウンドやファイナンス業界志望の学生は少ないですが、とても充実した授業や教授陣が揃っています。その魅力についてお伝えできれば幸いです。

Asset Management Practicum(AMP)とは?

ずばり、寄付金から成るKelloggの大学基金を実際に運用できる授業です。現在、5つのポートフォリオがあり、時価総額は凡そ20億円となっています。ポートフォリオ毎に資産配分やリスク指標に関するルールや制限が設けられておりますが、基本的にはS&P500をベンチマークとし、アメリカに上場している株式やETFへ投資するロング・ショート戦略のファンドなっています。なお、債券には投資できません。AMPは最低2学期間の履修が義務付けられており、1学期目はアナリストとして保有銘柄のアップデートと運用方針の提言、新規運用案件の提案を行います。2学期目はポートフォリオマネージャーとして、担当ポートフォリオの運用(実際にトレーディングを行います)、アップデート、新規運用案件の提案もしくはリサーチペーパーの執筆を行います。

参加学生について

授業規模は10~15人と非常に小規模です。私は政府系金融機関の出身ですが、資産運用、デューデリジェンス、財務モデリングの経験は皆無でしたので、履修については非常に不安がありました。もっとも、少なくとも2022年秋学期に関して参加学生のバックグラウンドをみると、投資銀行出身者はおらず、PEファンド、戦略コンサル、商業銀行、製造業、個人トレーダー、医者と非常に多様で、初心者が多かったことは心強かったです。また、志望業界についてもヘッジファンドなどの資産運用業界が多かったですが、そのままPEやコンサルに残るという人もいました。

実際の授業形態

授業はその他通常の授業と同様に、週1回行われます。最初の2~3回は財務モデリングのレクチャーが行われ、初心者でもモデルの作成ができるようになり、企業バリュエーションの基礎技術を習得します。その後は毎週、各アナリストやポートフォリオマネージャーが保有銘柄やポートフォリオのアップデートおよび新規運用案件のプレゼンを行います。また、ほぼ毎週、ヘッジファンドなどからゲストスピーカーを迎え、キャリアやファンドの運用戦略の話から足もとの経済情勢や金融・財政政策に関するディスカッションを行います。

私は2022年秋学期が1学期目の履修でしたので、アナリストとして2つのファンドを担当し、ポートフォリオマネージャーに4つの銘柄をアサインされました。担当銘柄については、決算発表や関連ニュースを抑えながら、株価の動向をモニタリングし、状況をポートフォリオマネージャーに報告していました。また、クラス全体に対して担当銘柄に関するブリーフィングを行うStock Updateでは、2銘柄について直近の決算発表を元に10分間のプレゼンを行いました。具体的には、1社については株価が大きく下落していたものの、継続的な製品開発と大きいマーケットシェアに基づく将来性を加味し、ホールドを提言。一方、もう1社は事業転換に係る投資額が予想より大きく、黒字化に時間を要するという観点から売却、損切りを提言しました。いずれもポートフォリオマネージャーと議論し、提言通りのトレードを行うことになりました。

Stock Pitchについて

AMP最大のプロジェクトは新規運用案件の提案(Stock Pitch)です。対象としたい株の選定(スクリーニング)から始まり、決算資料や財務諸表を読み込んだ上で、経営指標について自分なりの仮設と前提を置き、財務モデルを作成し、将来キャッシュフローと企業価値を評価し、最終的にはロング(買い)もしくはショート(売り)の提案を行います。

すべての作業が初めての経験だったため、当初からリスクの高いショートではなくロング銘柄を探すと決めていましたが、中央銀行の利上げなどを背景に株式市場全体が軟調な中、ロングしても良いと思える銘柄を見つけるのは難しい作業でした。日々大学のブルームバーグターミナル室にこもり、恐らく延べ100時間以上かけて最終的に財務モデルと10ページ強のリサーチペーパー、プレゼン資料を作成しました。プレゼン自体は5分間と短く、その後15分間の質疑応答を行います。

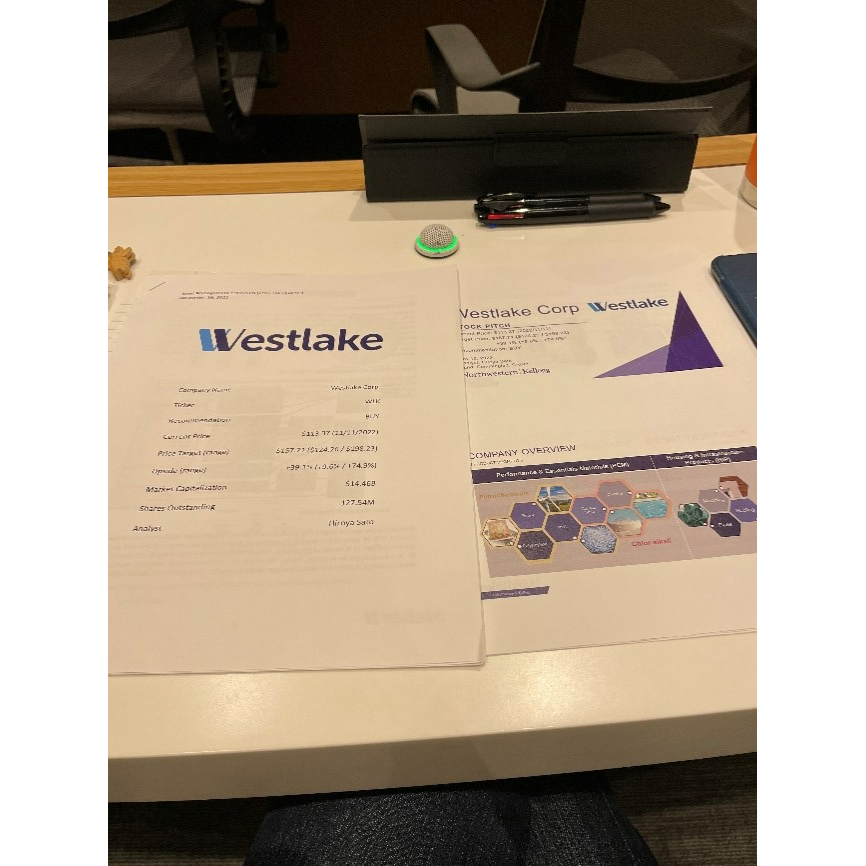

リサーチペーパーとプレゼン資料

ブルームバーグターミナル室

まとめ

振り返ると作業量が多く、とてもしんどい授業でしたが、多くの学びがありました。財務モデルを作成する上で設定する様々な仮定の妥当性の担保や数字には表れない企業が持つ競争力や経営力の源泉の見極め方など、創意工夫と多角的な視点の重要性を感じました。また、授業内でのゲストスピーカーやAMP関係者によるレセプションを通じ多くのヘッジファンドとのコネクションを作る機会があったのも貴重でした。一歩踏み込んでファイナンスの勉強をしたいという方には非常におすすめの授業です。

AMP関係者レセプション